国产激光雷达厂商征战 CES 2024

图片来源:视觉中国

中国激光雷达厂商已经成为 CES 2024 不容忽视的存在。

在 CES 2024 上,激光雷达相关厂商接近 35 家,而中国参展商就占了 5 个名额,占比接近 1/7。其中,包括禾赛科技、一径科技、速腾聚创、探维科技等国内激光雷达厂商在 CES 2024 上发布 / 展出了最新技术产品,拉开了 2024 年的竞争序幕。

近年来,伴随一些海外头部玩家宣布破产、走向合并,激光雷达赛道一度陷入低迷状态。但反观国内市场,激光雷达交付总量在过去一年实现快速攀升,禾赛科技和速腾聚创等激光雷达头部企业接连实现上市,图达通也在申请 IPO 的路上,与海外市场的 " 遇冷 " 形成鲜明对比。

国内厂商征战 CES 2024

在 CES 2024 上,刚刚在港交所实现挂牌上市的速腾聚创发布了新品 M3,是继 M1、M1 Plus、M2 之后,RoboSense M 平台的第四款产品。

M3 为 M 平台首款超长距激光雷达,可实现 300 米标准测远(@10% 反射率),测距能力比 M1 plus 提升约 67%;采用 940nm 波段的激光收发方案,拥有 0.05 ° x 0.05 ° 角分辨率。据官方披露的数据,M3 成本将降低约 50%、体积小 50% 以上、功耗低 30% 以上。

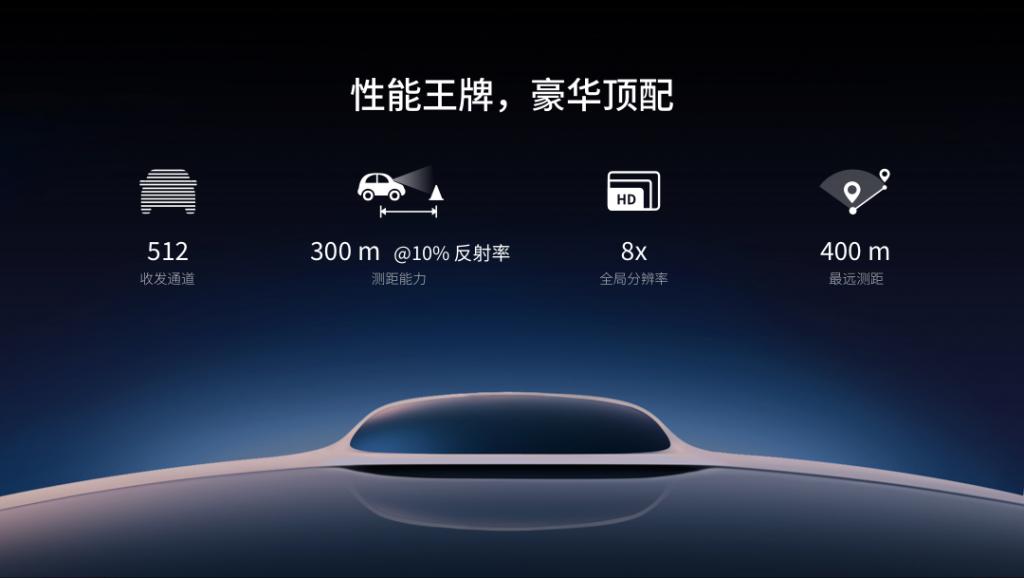

禾赛科技同样在 CES 2024 上发布了全新产品—— 512 线高清远距激光雷达 AT512。据官方数据,AT512 可实现 300 米标准测远(@10% 反射率),相比 AT128 提升了 50%,最远测距达 400 米。AT512 搭载了禾赛第四代自研芯片,以每秒约 1230 万点频实现超高清三维感知,拥有 0.05 ° x 0.05 ° 角分辨率,点云密度是 AT128 的 8 倍。

可以看到,速腾聚创和禾赛科技的新品在测距能力和分辨率的指标上达到了同一层级。

另外,一径科技、探维科技等厂商在参展队伍之中,但并无在现场发布新品。其中,一径科技展出的是本月初发布的基于新一代 SPAD(堆叠式单光子雪崩二极管) 架构的长距激光雷达 ZVISION EZ6,具有 192 线垂直扫描线,探测测距为 180m(@10% 反射率)。

从具体参数表现来看,ZVISION EZ6 在测距能力上的表现与速腾聚创和禾赛科技的新品有一定距离,但 ZVISION EZ6 的核心竞争力在于降本。据悉,EZ6 的整机成本打破 2000 元的边界,进入 "1" 打头时代。

据了解,这一架构用 SPAD 一颗芯片替代了以往 " 光电前端→放大链路→模数转换→数字信号处理 " 的绝大多数分立元器件,简化了架构复杂度的同时降低了对核心处理器算力资源的要求,从而实现了接收端链路的降本。

另外,探维科技则是展出了 Tempo、Duetto、Scope 256 三款产品,其中,Tempo 为探维科技的 192 线旗舰产品,角分辨率为 0.16 ° x0.13 °,最远探测距离为 300m,在其自研 ALS(Array-based Line Scanning)技术架构上设计和生产;Duetto 则是主打性价比,目前已在广汽合创 V09 上实现量产上车;Scope256 为补盲激光雷达。

除了以上激光雷达厂商,此次 CES 2024 上还有一些新身影,例如刚刚发布首款车载混合固态激光雷达 A2 的导远电子,其此前多专注于定位感知技术,属于激光雷达赛道的 " 新人 "。据悉,此次首次公开展示的激光雷达 A2 将应用于车载高级别辅助驾驶、物流机器人、工业机器人、工程机械等领域,目前已实现交付。

可以看到,在 CES 2024 国际舞台上,国内激光雷达厂商已成为不容忽视的存在,尤其是近年来部分海外激光雷达厂商发展陷入颓势之时,国内激光雷达厂商的交付量正不断攀高。

在国内智能汽车市场的反向作用下,激光雷达市场已经开始从卷性能走向卷成本、卷交付量产的比拼,火药味愈发浓烈。

高产、上市,激光雷达行业迎来曙光?

2023 年,L2+ 智能驾驶落地需求激增直接推动了激光雷达的量产化发展,尤其是在中国市场,激光雷达出货量已经呈现出快速增长的态势。

YOLE Group 统计数据显示,截止 2023 年第三季度,已有 36 家中国车企宣布使用激光雷达,预计国内将有高达 106 款搭载激光雷达的车型上市,占全球同期预计发布搭载激光雷达新车型总数量近 90%。

一个现实例证是,在 2023 年 4 月举办的上海国际车展中,参展的 271 款新能源车型中就有 44 款车型配备了激光雷达。到了第四季度广州车展,20 万以上级别汽车大多已搭载激光雷达。

从厂商的表现来看,作为手握多家车企定点的两家激光雷达企业分别是速腾聚创和禾赛科技。数据显示,速腾聚创过去一年交付量达到了 256000 台,同比增长了 550.41%,最新月度交付数据已经达到 72,200 台;禾赛科技最新单月交付量也已经突破 5 万台。

交付量攀升的背后,其实是激光雷达实现量产和成本下探的综合结果。

在过去一年,激光雷达厂商无不想抓住 " 上车 " 的机会,禾赛凭借 AT128 的高性价比产品方案拿到了理想、零跑等车企的订单;速腾聚创在 M 平台产品迭代上也在通过精简收发器件架构以降低成本;一径科技放弃 1550nm 路线,转投入主流的转镜架构;图达通在 1550nm 方案受阻之后发布了基于 905nm 路线的 " 灵雀 " 系列产品;探维则是在 Tempo、Duetto 两大前视产品系列之外新增补盲需求的 New Scope 系列。

可以看到,激光雷达厂商们无不在通过产品的布局和规划,以更低的成本优势去获取主机厂商的青睐。当然,拿到定点只是第一步,能否实现量产交付才是关键。如果以量产为标准,国内赛场上仅有速腾聚创、禾赛、华为、图达通、北醒、探维等少数玩家能够做到。

从明面上的交付数据来看,国内激光雷达市场似乎已经迎来发展的曙光,但事实上,激光雷达的爆发拐点还未到来。

有业内人士预估, 2023 年国内激光雷达出货量达到 60 万颗,但对于激光雷达市场来说,几十万的出货量仅仅只是刚刚起跑,百万级的出货量才是真正大规模的爆发拐点。

另外,激光雷达企业交付量不断攀升的背后其实蕴含着一个显性的危险因素,即在成本压力之下,激光雷达企业盈利空间有限,接近于 " 赔本赚吆喝 " 的状态。

以刚刚上市的速腾聚创作为切面来看。数据显示,速腾聚创在 2020-2022 三年间分别售出 300 台、4000 台、3.69 万台 ADAS 应用激光雷达,但同时亏损也在不断扩大,对应净亏损分别达到 2.2 亿元、16.5 亿元和 20.86 亿元,陷入 " 卖得越多,亏得越多 " 的循环。

速腾聚创并非个例,其映射出的其实是行业从业者面临的共性难题。为拿到车企订单,厂商们近年来频频建厂、买设备、扩产能,随之带来其实是巨大的成本压力。与此同时,叠加价格战带来的影响,车企的成本压力还在不断往供应链传导,进一步加重了生存压力。

可以说,激光雷达厂商处在 " 冰火两重天 " 的境况中,一面是交付攀升,一面是 " 流血 " 谋生。

激光雷达 " 替代危机 " 尚未消除

经营难题之外,对激光雷达行业来说," 去激光雷达 " 始终是悬在头顶的一把刀。

过去一年,智驾不再像前两年一样宣传硬件上的堆料,追求 " 四颗以下,请别说话 " 的营销噱头,而是更关注实际落地,某种程度上,这削减了激光雷达在智驾应用当中的存在感。

与此同时,价格战爆发带来的降本压力下进一步放大了市场对激光雷达 " 技术摇摆 " 的影响。许多车厂在进行新车型成本控制时往往会考虑削减成本更高的配件,尤其是在市场价格压力下,车企很有可能会取消选装更昂贵的车载激光雷达。

华泰证券的研报指出,即便数年的技术发展已经将其价格从数万元降至约 4000 元左右,但与车企核算的成本预算相比,激光雷达产品的定价仍然较高。

仅是硬件维度的成本,4D 毫米波雷达成本仅有激光雷达的十分之一,纯视觉方案关键传感器摄像头也仅是百元级别,激光雷达在价格上并不占优。

近年来,4D 毫米波雷达在提供速度、距离、方位等三维数据之外,进化出了类似激光雷达的点云成像效果,尽管分辨率不及高性能激光雷达,但成本效益比已经显著提高,开始替代较低线数的激光雷达。

另外,视觉算法方案在过去一年迎来重大提升,大模型的到来加速迭代和优化,用视觉算法实现 3D 实体感知的路径可行性越来越明确。结合正在快速进步的 AI 处理能力和自动驾驶芯片的耦合,更是让车企在制造和运维成本上看到了潜在的节省空间。

本质上来说,激光雷达厂商不止要面临同行竞争,还要与智驾芯片厂商跨界竞争,激光雷达降本的速度要和智驾芯片单位算力成本下降的速度做比赛。

此前,纯视觉方案仅有特斯拉一家独苗,但在过去一年,越来越多玩家走上了 " 去激光雷达 " 的路线,极越 01 在无激光雷达的前提下做出了高阶智驾;大疆、毫末等厂商也都推出了无激光雷达的智驾方案。

在这一趋势下," 去激光雷达 " 的声音也变得越发响亮。

激光雷达的去留,没有标准答案

事实上,激光雷达是否会被纯视觉完全取代,目前在业内依旧没有一个明确的定论,这其实也是激光雷达长期以来备受争议的一大根源。

即使是在智能驾驶行业摸爬滚打多年的技术老将吴新宙,对此也难下定论。他曾在采访中指出,未来对于 L4 的真正有完全冗余的车型,激光雷达的确定性会更高一些,但也不是特别确定,一定要或者不要。

在他看来,激光雷达最重要的是城市场景下各种障碍物的识别能力,因为障碍物各种各样,且不可枚举,纯靠视觉解决有一些难度,而激光雷达可以直接把 3D 的可达空间画出来。

这其实也是激光雷达依然在智驾应用上依旧被重视的重要依据。激光雷达有一个视觉无法替代的能力,即身为主动光源传感器的强大光抗性,不论在黑夜白天,逆光还是暗光等环境,激光雷达都可以正常工作。

" 如果是不用激光雷达,没有人敢说能够实现可靠的 L3,包括特斯拉。"Innovusion 图达通 CEO 鲍君威说道," 我们认为在将来的五年以内,甚至更远,纯视觉方案跟激光雷达所实现的功能,完全不是一类的东西。 "

鲍君威指出," 我们现在评判,大家说可以去掉激光雷达(去做)纯视觉,但没人敢说可以达到足够的 99% 以后,小数点后多位数 9 的可靠性,能够让他自己敢坐在这辆车上,这是实现不了的,而激光雷达可以实现这个。 "

从现下的趋势来看,采用激光雷达的车企依旧占据多数,车企们并不会轻易切换方案不仅是安全冗余的考量,也是技术难度权衡的结果。

毕竟,特斯拉多年积累的数据量、算法能力以及自研芯片等构筑其的 " 算法 + 算力 + 数据 " 的竞争壁垒,不是短时间就能补足。这也就不难理解,为何市场高喊 " 去激光雷达 " 的声音越来越大,而激光雷达的出货量却越来越高。

当然,技术永远是保持更新和迭代的,目前激光雷达与纯视觉方案等技术仍存竞争关系,天平虽然并未倾向任何一边,但始终在左右摆动。

对激光雷达行业来说,激光雷达的成本与它带来的性能提升并非呈现线性关系,成为困住其实现大规模量产的枷锁。在成本红利面前,当硬件带来不了智驾本质提升,也就失去了被选择的理由。

激光雷达最终是否会被取代,目前没有确切的答案。正如大多数新技术的发展路径一样,其确定性往往都是在不断地质疑、挑战当中得到最终答案,激光雷达同样如此。

(本文首发钛媒体 App,作者|肖漫,编辑|张敏)